Согласитесь, сегодня сложно представить мир, который существовал бы без электронных платежных систем: каждый из нас хотя бы раз использовал технологию, способную производить взаиморасчеты благодаря возможностям всемирной паутины. В настоящий момент функционирует целый ряд таких платформ. В этой статье мы рассмотрим несколько наиболее распространенных платежных систем и постараемся разобраться, чем они отличаются друг от друга и какими преимуществами обладают.

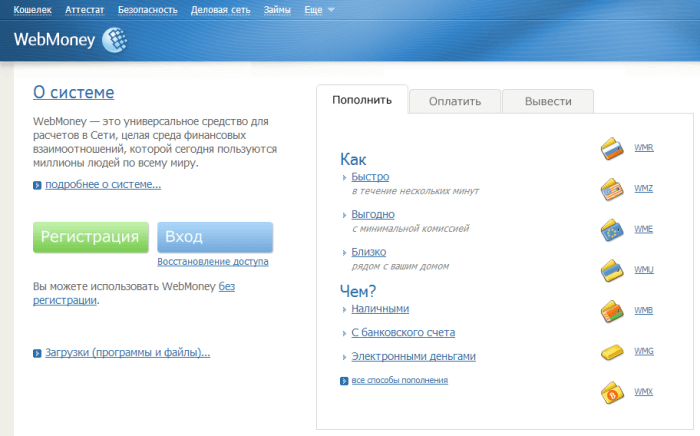

WebMoney

Сервис WebMoney функционирует с 1998 года и является, пожалуй, самым распространенным средством расчетов в сети. В настоящий момент это грандиозный финансовый комплекс, которым пользуются миллионы людей по всему миру.

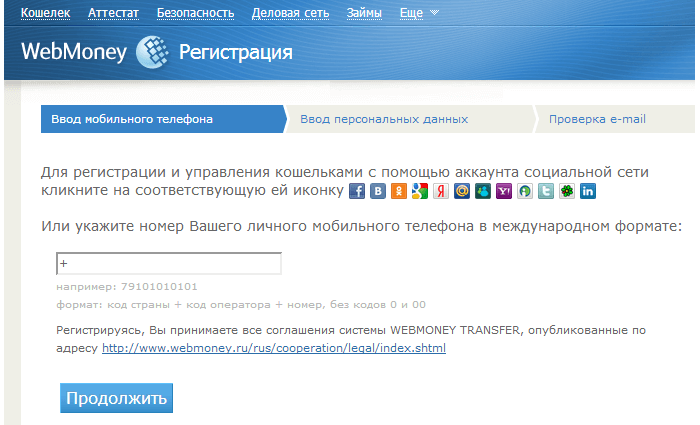

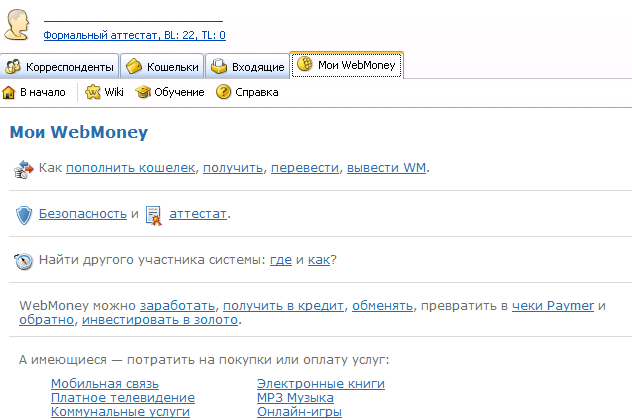

Для работы с WebMoney необходимо зарегистрироваться в системе, принять условия и получить уникальный 12-значный идентификатор пользователя (WMID).

Учетные единицы системы называются WM-units — это титульные знаки, эквивалентные различным валютам, хранящиеся на кошельках соответствующих типов. Метка кошелька WMR означает рубли, WMZ — доллары США (пример рублевого кошелька — R123456789101). Существует даже электронный эквивалент грамма золота — WMG!

Теперь непосредственно о транзакциях. Все платежи WebMoney являются мгновенными и безотзывными. За переводы средств системой взимается комиссия в размере 0,8 %, минимум — 0,01 WM с отправителя средств. Максимальный размер комиссии за один платеж ограничен суммами 50 WMZ, 50 WME, 1500 WMR, 250 WMU, 100 000 WMB, 2 WMG. То есть фактически все покупки через систему WebMoney дороже на 0,8 %.

Комиссия не взимается за транзакции между однотипными кошельками одного WM-идентификатора или одного аттестата (статуса авторизации в системе WebMoney).

Еще один важный момент, о котором необходимо знать при работе с WebMoney, — безопасность. Совершая транзакции, вы можете защитить себя с помощью “Протекции по коду”. В этом случае получатель платежа не имеет возможности воспользоваться поступившими денежными средствами, пока не укажет правильный, известный только отправителю цифровой код.

Вывести средства можно несколькими способами:

- Наличные (денежный или почтовый перевод, обменные пункты дилеров WebMoney, отделение банка-партнера или биржа exchanger.ru);

- Банковская карта (банковский счет, карточный счет);

- Другие платежные системы.

Помните, возможностью вывода средств обладают не все аттестаты. Например, “Аттестат псевдонима” и “Формальный аттестат” не смогут преобразовать WM-units в наличные. Если же вы решили, что будете выводить деньги, приготовьтесь — существуют определенные ограничения. Они очень сильно разнятся и зависят от аттестата. Например, лимит на вывод средств через отделения банков может составлять от 100 000 до 500 000. С полным списком можно ознакомиться на сайте www.webmoney.ru.

Для удобной работы с WebMoney существует специальное программное обеспечение. Таковым является клиентская программа WM Keeper. Для удаленной работы с WebMoney доступны соответствующие мобильные приложения, адаптированные под разные операционные системы (iOS, Android, Windows Phone и т.д.). Впрочем, это касается и большинства остальных электронных платежных систем. Обратитесь в соответствующий магазин приложений, и, я больше чем уверен, вы там найдете желаемое.

Яндекс.Деньги

Другая популярная платежная система — Яндекс.Деньги. Это универсальный и простой сервис, который позволяет не только совершать безопасные платежи через сеть интернет, но и надежно хранить данные обо всех совершенных транзакциях.

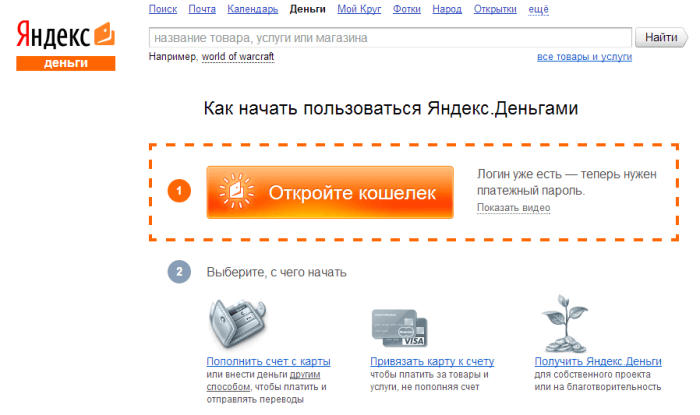

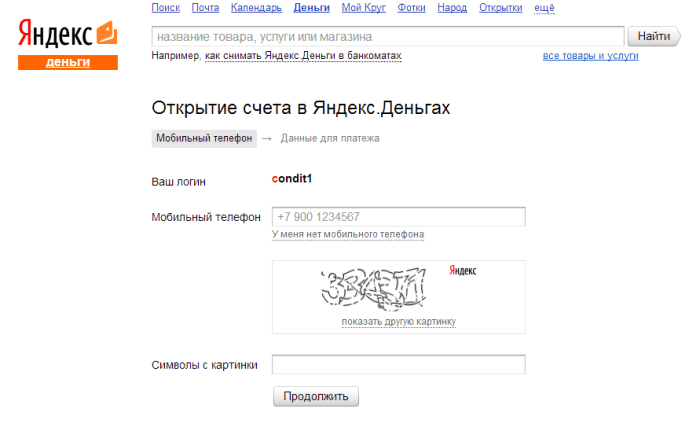

Старт работы с системой прост: сначала нужно зайти на сайт money.yandex.ru, зарегистрироваться и пройти нехитрую систему создания кошелька.

Готово! С этого момента у вас нет необходимости ходить по магазинам и стоять в очередях — оплату товаров и услуг можно производить на сайте Яндекс.Денег с помощью специальной программы Яндекс.Кошелек (как и в случае с WebMoney) или соответствующего мобильного приложения.

Пополнить свой счет можно банковской картой (через банкомат или используя интернет-банкинг) или наличными (через терминалы, офисы продаж и банковские отделения).

Наличные можно получить переводом на банковскую карту или банковский счет, отправить через систему переводов (CONTACT, РНКО «РИБ») или снять в банкомате.

Комиссии. Яндекс.Деньги не взимают ее за большинство платежей. Тем не менее есть несколько исключений. Так, например, комиссия в размере 0,5% от суммы платежа (но не менее 1 копейки) берется с отправителя при переводе с одного счета на другой. Присутствует комиссия и за вывод средств — 3% (+15 рублей при безналичном переводе и при выводе через формы погашения кредита).

Обратите внимание: партнеры Яндекс.Денег, осуществляющие прием платежей и вывод средств, также могут удерживать собственную комиссию!

Еще один момент, который пригодится вам в дальнейшей работе с Яндекс.Деньгами, — информация о возможных лимитах. Итак, минимальный платеж в данной системе — 1 копейка, максимум составляет 15 000 рублей для анонимных пользователей и 100 000 рублей для идентифицированных. Для анонимных пользователей действуют и другие лимиты, например, на оплату сотовой связи: 5000 рублей разово и 15 000 рублей в месяц.

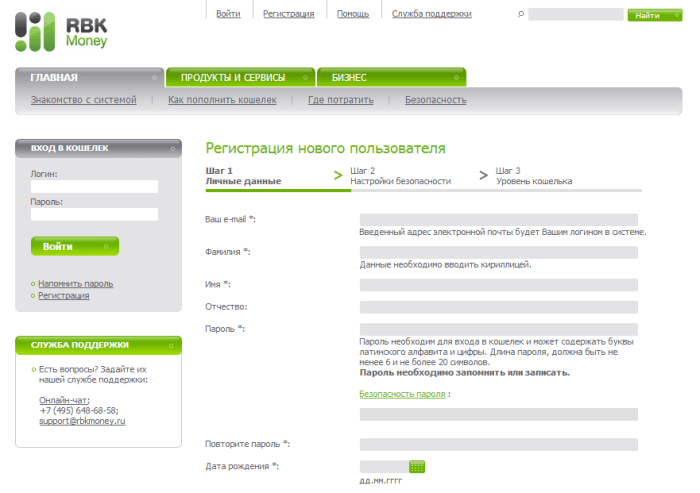

RBK Money

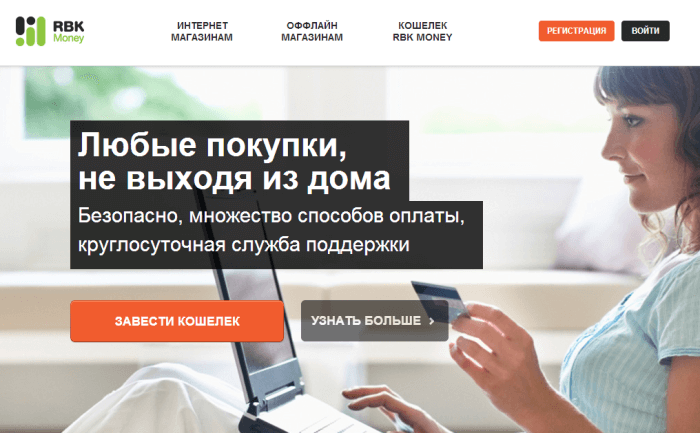

Далее речь пойдет еще об одной платформе электронных платежей — RBK Money. До 2008 года она была известна многим как Rupay. Эта система представляет собой высокотехнологичный интернет-комплекс, позволяющий в режиме реального времени выполнять множество различных операций, связанных с услугами интернет-банкинга, банковскими картами, мобильными платежами и электронной коммерцией. Возможности RBK Money: различные платежи (как в Сети, так и вне её), оплата услуг связи, коммунальных услуг, ТВ и т.д.

Начать работу с RBK Money просто. Регистрируемся (это займет всего несколько минут) и пополняем кошелек одним из предложенных способов (банковская карта, терминал, салон сотовой связи, банковский перевод в отделении “Почты России” и т.д.).

Отныне вы можете оплачивать любые товары и услуги, осуществлять денежные переводы, а также получать скидки и бонусы от партнеров системы.

Кошельки RBK Money бывают двух видов: неидентифицированные и идентифицированные. Лимитом оплаты не обладает ни первый, ни второй, но у первого есть ряд ограничений. Неидентифицированные пользователи не имеют права пополнять остаток карты со счета юридического лица, а также подключать сайт для приема переводов. Общие финансовые критерии:

- сумма пополнений баланса не может превышать 300 000 рублей в день или 1 000 000 рублей в месяц;

- максимальный размер пополнения с банковской карты в день/месяц — 30 000 рублей;

- общая сумма операций вывода неиспользованных средств не может превышать 600 000 рублей в месяц;

- общая сумма операций оплаты услуг (мобильная связь, ЖКХ, интернет и т.д.) не может превышать 10 000 рублей в день или 50 000 рублей в месяц;

- для оплаты услуг мобильной связи вы можете использовать не более 2000 рублей в сутки.

И снова к вопросу о комиссии. RBK Money предусматривает несколько тарифов, которые подразделяются на две основные группы: для бизнеса и для физических лиц.

Выгодное отличие RBK Money — минимальный объем комиссий. Для физических лиц пополнение кошелька, внутренние переводы, оплата покупок, перевод на банковский счет физлица не облагаются никакими дополнительными процентами. Определенные комиссии взимаются разве что при использовании ускоренного возврата на счет/карту, открытии счета по системе “CONTACT” или переводе с выплатой в отделении “Почты России”. Что касается бизнес-предложений, здесь также есть весьма привлекательные варианты. С полным их перечнем можно ознакомиться на сайте платежной системы.

К вопросу безопасности: в RBK Money предусмотрена многоуровневая система защиты, включающая круглосуточный мониторинг платежей, возможность настройки доступа к электронному кошельку только с одного компьютера, двойную систему паролей, а также специальную программу “Гарантия 100%”.

PayPal

PayPal — международная платежная система, которая на данный момент признана одной из самых надежных и безопасных.

Популярность и востребованность сервиса наглядно демонстрирует количество его активных пользователей — более 150 миллионов человек по всему миру!

Для российских пользователей PayPal функционал приема платежей на счет появился лишь в октябре 2011 года, но, к большому сожалению, использование системы гражданами нашей страны носит “урезанный” характер. Возможен лишь ввод средств и оплата, а вывод денег для них закрыт. Далее некоторые подробности о взимаемых комиссиях.

Операции по оплате покупок с PayPal бесплатны, а комиссия взимается только в случае конвертации валют. Здесь используется розничный обменный курс: стоимость иностранной валюты, установленная внешним финансовым институтом, плюс комиссия за конвертацию. Продавцы оплачивают комиссию от 2,4% до 3,4% от стоимости товара + 0,3 $ за операцию.

В случае с переводом денег внутри страны с использованием остатка на счете PayPal комиссия не взимается. Она берется, если средства поступают с вашей банковской карты (3,4% от общей суммы операции + 0,3 $ за каждую операцию).

QIWI

QIWI — сервис, предназначенный для оплаты всевозможных услуг, среди которых сотовая связь, доступ к сети интернет, услуги ЖКХ, госуслуги, банковские кредиты, товары интернет-магазинов, компьютерные игры, специальные опции в социальных сетях и т.д.

Данная платформа универсальна: взаиморасчеты могут производиться офлайн — через сеть платежных терминалов (их к настоящему моменту уже более 100 000), через интернет-сервис, а также через мобильное приложение.

Теперь, собственно, о кошельке. QIWI Wallet основан на предоплаченном счете Visa. Счет QIWI привязан к виртуальной или пластиковой предоплаченной карте. Каналы пополнения ее баланса стандартны и уже хорошо вам знакомы по другим платежным системам: QIWI-терминалы без комиссии, терминалы партнеров, банковские карты, интернет-банкинг, банкоматы, салоны сотовой связи и многое-многое другое.

Один из способов вывода денег — перевод на банковскую карту. Сделать это можно с помощью сервиса “Платежи и Переводы Visa” или “MasterCard MoneySend” (комиссии для России: 2% + 20 рублей, для стран ближнего зарубежья: 2% + 40 рублей). Вывести деньги можно также с помощью денежного перевода или перевода на банковский счет. Комиссии разнообразны для многих банков, с полным их перечнем можно ознакомиться на сайте электронной платежной системы.

Robokassa

Последняя платежная платформа, о которой мы поговорим, — сервис Robokassa. Это интегратор платежных систем, который должен заинтересовать прежде всего веб-мастеров, ведь Robokassa позволяет организовать прием платежей в пользу магазина.

Система предоставляет возможность принимать оплату через множество известных электронных валют (WebMoney, Яндекс.Деньги, RBK Money и др.), через терминалы оплаты “Элекснет”, а также через SMS.

Возможны два варианта работы: для юрлиц и индивидуальных предпринимателей с выводом денег на расчетный счет, для физлиц — в электронные валюты. Каждая из указанных схем предусматривает множество тарифов, зависящих от принимаемой валюты, месячного оборота. Детали на сайте robokassa.ru.

Описать все тонкости работы с Robokassa в столь обобщенной статье навряд ли получится, для этого существуют подробные инструкции на сайте платежной системы, а также множество тем на профессиональных форумах и блогах. В двух словах: после процедуры регистрации предстоит кропотливая работа по настройке счета и скриптов.

Существует также масса других электронных платежных систем: E-Gold , Moneybookers, Z-PAYMENT, Alertpay и другие. Сейчас, когда вы уже ознакомились с самыми распространенными платформами, вы сможете с легкостью выбрать оптимальное решение и использовать его себе на благо. Желаю удачи!

Еще больше интересного вы можете узнать в нашем сообществе в Facebook.

Статьи выпуска: